17.02

Wachstum mit gedrosseltem Tempo: Das bedeutet die WiLa für den TV-Markt

Die wirtschaftliche Lage des Fernsehmarktes in Deutschland

Der Bewegtbildmarkt ist durch die steigende Video-on-Demand-Nutzung und das wachsende Angebot der Streaming-Plattformen stark umkämpft, die klassische TV-Werbung gerät unter Druck. Das sind zentrale Ergebnisse der Studie „Wirtschaftliche Lage des Rundfunks in Deutschland 2018/2019„. Die WiLa wurde im Auftrag von acht Medienanstalten unter Federführung der Bayerischen Landeszentrale für neue Medien (BLM) erarbeitet. BLMplus hat die wichtigsten Ergebnisse – zunächst für den TV-Markt – zusammengestellt und gibt einen Ausblick, wie es weitergeht.

Radio- und TV-Umsätze steigen – aber langsamer als in den Vorjahren

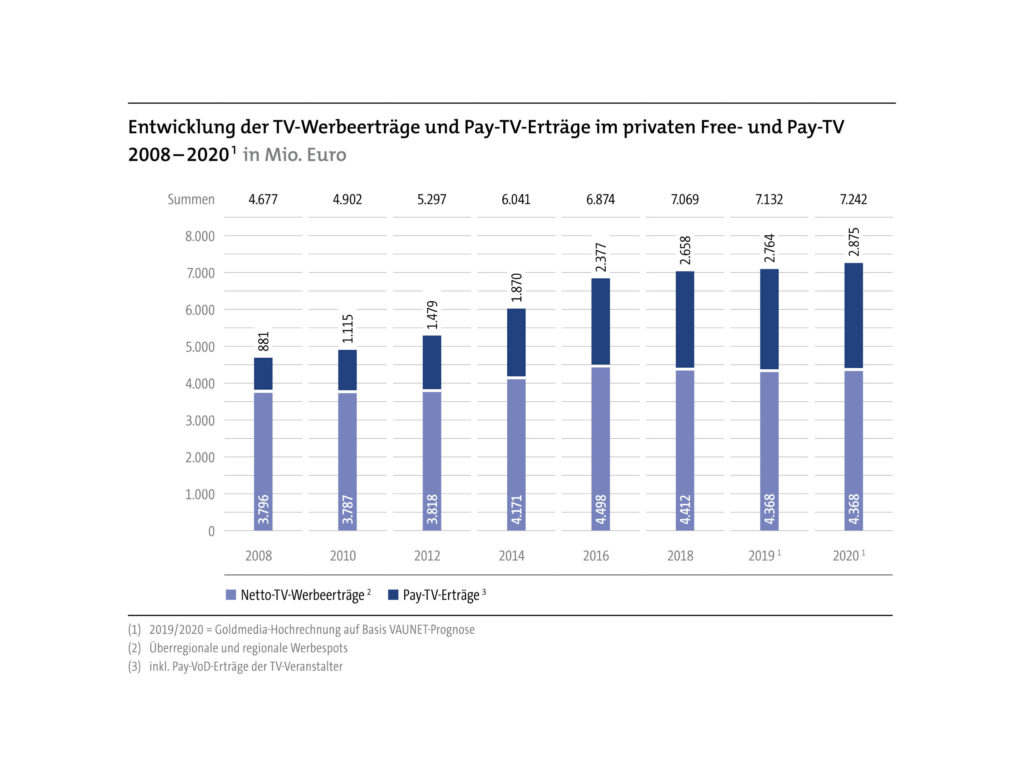

Die privaten Radio- und Fernsehsender in Deutschland haben ihre Jahresumsätze laut WiLa zwischen 2016 und 2018 um knapp 700 Mio. Euro auf 11,4 Mrd. Euro gesteigert. Das Wachstum ist unter anderem auf die positive Entwicklung der Pay-TV- und Pay-VoD-Anbieter zurückzuführen, deren Umsätze sich um 281 Mio. auf rund 2,7 Mrd. Euro erhöhten – ein Plus von zwölf Prozent.

Für die privaten Radio- und Fernsehanbieter setzt sich damit laut der WiLA-Ergebnisse eine Phase des kontinuierlichen Wachstums seit 2009 fort, das sich 2018 gegenüber den Vorjahren allerdings deutlich verlangsamt hat. Die Zahl der Beschäftigten bleibt mit knapp 27.200 nahezu konstant. Insgesamt haben die privaten Fernsehunternehmen in 2018 mit rund 10,7 Mrd. Euro 6,8% mehr als 2016 erwirtschaftet. Allerdings verringerte sich der Kostendeckungsgrad von 113 auf 109 Prozent.

Was sind die Gründe dafür?

Klassische TV-Werbung unter Druck

Die beiden wichtigsten Ertragssäulen für privates Fernsehen in Deutschland bleiben laut der Studie zur wirtschaftlichen Lage die klassische Werbefinanzierung im Free-TV und Erlöse aus Abonnementgebühren im Pay-TV. Nach jahrelanger positiver Entwicklung muss der klassische TV-Werbemarkt 2018 allerdings erstmals Einbußen hinnehmen. Die Nettowerbeeinnahmen aus TV-Werbung sinken von rund 4,5 Mrd. Euro im Jahr 2016 auf 4,4 Mrd. Euro in 2018 (- 1,9 %).

Laut dem Zentralverband der deutschen Werbewirtschaft (ZAW) gehen die Nettowerbeinvestitionen in Medien insgesamt um 2,4 Prozent zurück. Für das Minus sorgen vor allem die Print-Werbeträger, aber auch erstmals die klassische TV-Werbung. Der Gesamtwerbemarkt bleibt in 2018 hingegen stabil. (siehe ZAW-Jahrbuch Werbung 2019).

Ein Grund für den unter Druck geratenen klassischen TV-Werbemarkt ist die wachsende VoD-Nutzung.

VoD-Nutzung wächst

Digitaler Videokonsum ist mittlerweile omnipräsent. Nach dem aktuellem „Digitalisierungsbericht Video“ der Landesmedienanstalten ist die Anzahl der reinen Fernsehhaushalte in Deutschland seit 2015 kontinuierlich zurückgegangen. Der klassische TV-Konsum hat seit 2016 im Bevölkerungsschnitt gut zehn Prozentpunkte eingebüßt, die Video-on-Demand (VoD)-Nutzung ist in dieser Zeit um ebenfalls zehn Prozentpunkte angestiegen.

Die Art des Bewegtbildkonsums ist altersabhängig sehr unterschiedlich. 80 Prozent der 14-29-Jährigen nutzen inzwischen Streamingdienste und/oder Online-Videoportale, besonders beliebt sind Netflix und YouTube. Zwei Drittel nutzen sogar hauptsächlich VoD-Angebote und selbst bei den über 50-Jährigen zieht der VoD-Konsum an.

Fernsehsender diversifizieren ihr Angebot

Der Fernsehmarkt reagiert auf den Wandel. Alle großen TV- Programmanbieter bieten mittlerweile auch ein umfassendes VoD-Angebot. Neue Allianzen werden geschmiedet, zum Beispiel die unlängst gestartete Streaming-Plattform Joyn von ProSiebenSat.1 Media und Discovery. Die kommenden Markteinführungen von Disney+, Apple TV+ und HBO Max zeugen vom erwarteten riesigen Marktvolumen. Um aus diesem Marktpotenzial Wachstum zu generieren, diversifiziert ProSiebenSat.1 z. B. seine Unterhaltungsangebote. Ziel sei es, das Entertainment-Geschäft digitaler, lokaler und mit einem höheren Live-Anteil aufzustellen, so ProSiebenSat.1 Media SE in dem Geschäftsbericht 2018. Die privaten TV-Anbieter reagieren auf die Veränderungen im Nutzer- und Werbemarkt. Das rückläufige Umsatzvolumen im TV-Werbemarkt ist ein Indikator dafür, dass Werbetreibende vermehrt Budgets zu Online-Medien verschieben, um jüngere Zielgruppen zu erreichen – mit Folgen für die Werbepreise im klassischen Fernsehmarkt.

Der wachsende Online-Video-Werbemarkt wird sich angesichts dieser Entwicklung künftig sowohl als Konkurrenz als auch als Ergänzung zum linearen TV-Werbemarkt etablieren. Mit Innovationen wie Addressable TV und Programmatic Video ist TV-Werbung durch adressierbare Reichweiten und auf Zuschauer zugeschnittene Werbung im digitalen Zeitalter angekommen.

Digitale Werbeerlöse fangen Verluste aus der klassischen TV-Werbung auf

Die Ergebnisse der WiLa zeigen: In der Gesamtmarktbetrachtung haben die digitalen Werbeerlöse die Verluste aus klassischer TV-Werbung kompensiert. Die privaten TV-Anbieter haben mithilfe ihres digitalen Portfolios 285 Mio. Euro erwirtschaftet (+ 50 % im Vergleich zu 2016).

Allerdings steuert die Onlinewerbung lediglich sechs Prozent zu den Gesamteinnahmen aus Werbung und Sponsoring bei. Bis 2024 rechnen die TV-Anbieter mit einer Verdoppelung der Einnahmen aus digitaler Werbung.

Zunehmende Konkurrenz bei Auftragsproduktionen

Laut PwC haben die Verbraucher in Deutschland 2018 über eine Mrd. Euro für VoD-Inhalte ausgegeben, Zweidrittel davon für Streaming-Abonnements, und damit mehr als für Kinotickets.

Streaming-Anbieter wie Amazon Prime und Netflix investieren erheblich in aufwändige Eigenproduktionen, die zum Hauptunterscheidungsmerkmal auf dem Bewegtbildmarkt werden. Dieser Wettbewerb durch globale Player macht sich nicht nur auf der Erlösseite der deutschen TV-Anbieter bemerkbar, sondern auch auf der Kosten- und Investitionsseite.

Für das Gros der Aufwände sind laut WiLa die Kosten für Programmrechte und Lizenzen in Höhe von 2,6 Mrd. Euro verantwortlich, die 26 Prozent des Gesamtaufwands ausmachen. Die Investitionen der Privatsender in Auftragsproduktionen belaufen sich auf knapp 3,1 Mrd. Euro (+ 53 % im Vergleich zu 2016).

Die EU-Richtlinie für audiovisuelle Mediendienste (AVMD) sieht einen Mindestanteil von 30 Prozent europäischer Inhalte auf Streaming-Plattformen vor. Nicht zuletzt auch diese politische Maßnahme wird laut German Media und Entertainment Outlook die Preise für Auftragsproduktionen und Lizenzen, z. B. für nationale Live-Sport-Events, weiter in die Höhe treiben.

Weitere Infos:

Den Beitrag zur wirtschaftlichen Lage des Hörfunkmarktes finden Sie hier.

Kommentar abgeben